ストレスフリーな資産形成を行うために重要なポイントを、9つのステップで疑問や要望にお応えします。

目次

この記事の結論

失敗しない「お金の守り方・殖やし方」9つのステップ

ステップ1:「家族を含む資産全体の状況や資産運用の目的を確認する」

ステップ2:「保有資産、家計キャッシュフロー、ライフプランについて整理する」

ステップ3:「投資方針の策定」

ステップ4:「投資する資産の範囲を決定する」

ステップ5:「資産配分(アセットアロケーション)の提案」

ステップ6:「資産配置(アセットロケーション)の提案」

ステップ7:「投資商品の選択」

ステップ8:「実行のサポート」をしてくれる伴走者を選ぶ

ステップ9:「アフターフォローこそ任せる」

この記事を読むとわかること

- ストレスフリーな資産形成の内容がわかる

- 失敗しない「お金の守り方・殖やし方」がわかる

- 初心者が行動できるステップと伴走者を知ることができる

- 実際に資産形成を始めることができる

- 将来にわたり、相談できる伴走者を手に入れられる

ストレスフリーな資産形成を始めましょう。

お金持ちの共通点は、「手堅い資産形成」をやっている。ことです。

金融機関は、「お金の育つ場」:銀行「預貯金」、生命保険会社「生命保険」、証券会社「有価証券」の3つです。この3つをすべて活用できるようにします。

これからの人生を「今」考えて、未来の「お金を殖やす仕組み」を作って、「今」わくわくして暮らすことに、短期間に全力で取り組んで、あとは楽しく生きよう!

お金持ちは、「知識が豊富」で「人脈、アドバイザーが優秀」であると言われています。

家計の金融行動に関する世論調査[総世帯](令和3年以降) のデータを引用し筆者が作成した。

日本人は、本当に、預貯金が大好きです。積立型、個人年金などの生命保険商品、財形貯蓄を含めると、金融資産の80%以上を円で蓄えている。と言えそうです。資産を殖やすためには、「お金が育つ場所」に資金を置かなければいけません。視点を高くして、日本だけでなく、世界をみて、どこにお金を置いて育てるかを知ってから、スタートしましょう。

考え方

- これからの人生を

- 「今」考えて

- 未来の「お金を殖やす仕組み」を作って

- 「今」わくわくして暮らすことに

- 短期間に全力で取り組んで

- あとは楽しく生きる

【具体的なご相談例】

4人家族のAさん(40歳代)、「夫婦共働きで、世帯年収800万円」のご一家。最近のニュースをみていて、老後の生活資金について気になり始めた。住宅ローンは返済中、子ども2人の教育計画が具体的になってきて、教育費の不足分の備えを含めて、生涯の資金づくりの目的と目標を考え始めた。できればゆとりのある老後生活を実現したいので、資産運用を始めないといけないと考えている。だけど、投資は初めてなので、リスクが高くない堅実な運用でできないかと考えている。

『相談者Aさんのお悩み』

『住宅ローンの返済や、子ども2人の教育費の準備をしながら、老後資金を作りたい。投資は初めてだし、どう取り組んで、運用すればいいんだろう?』

- 40歳代、4人家族

- 夫婦共働き、世帯年収800万円

- 住宅ローン返済中

- 私立への進学が具体的になった

- 生涯の資金は足りるのだろうか?

- 投資をしたいが、リスクが高くない堅実な運用方法はあるのか?

一般的なお金の守り方・殖やし方

9つのステップ

- 現状の資産状況を把握する:自分の収入と支出、貯蓄と借金、資産と負債を明確にすることが、お金の管理の第一歩です。

- 目標と期限を設定する:具体的な目標と期限を決める。老後資金、子どもの教育費、マイホーム購入などが対象です。

- 予算を立てる:目標と期限に合わせて、毎月の収入と支出のバランスを計画する。支出は必要経費と浪費に分けて無駄遣いを減らす。

- 非常用資金を準備する:災害や事故、病気などの不測の事態に備えて数か月分の生活費相当のお金を手元に用意する。普段は使わず、非常時にしか触らないようにする。

- 借金を返済する:借金は利息がかかって、資産を圧迫するだけでなく心理的なストレスになる。借金はできるだけ早く返済することがお金の守り方につながります。

- 保険に加入する:人生には予測できないリスクがある。万が一の場合に備えて自分や家族の生命や健康、財産を保護するために適切な保険に加入する。

- 貯蓄を始める:目標と期限に応じて、毎月一定額以上のお金を貯蓄する習慣をつける。貯蓄は自分の将来のための投資貯蓄方法はさまざま、ネット銀行の活用がおすすめです。

- 投資を始める:貯蓄だけではお金は増えません。インフレや税金などで実質的な価値が下がっています。投資で利益を得る必要があります。

- 投資を継続する:投資は一度やって終わりではありません。市場の動向や自分の目標やライフスタイルに合わせて、投資内容や比率を見直したり、分散したりすることが重要です。

貯蓄と投資のバランスは、一概に正しい答えがあるわけではありませんが、いくつかのポイントを考えることができます。

まず、貯蓄と投資のそれぞれの役割についてです。

貯蓄とは、将来のためにお金を預けることです。元本が保証されているのでリスクは低いですが、現在は金利も低いため、お金を増やすことは難しいです。

投資とは、成長有望な企業や商品に資金を投じることです。元本の保証はありませんが、リスクを取ることで高いリターンが期待できます。

次に、貯蓄と投資に回す金額や割合を決める際に考慮するべきポイントは以下のようなものです。

- 年齢:

若い世代ほど投資に回せる期間が長く、リスクを取れる余裕があります。年齢が上がるにつれて、貯蓄の割合を増やしていく必要があります。 - 収入:

収入が多ければ、貯蓄や投資に回せるお金も多くなります。しかし、収入が多い分支出も多くなりがちなので注意が必要です。収入に関係なく、まずは毎月の生活費の3~12ヶ月分を貯蓄に回しておくことが目安です。 - ライフプラン:

これから使う予定のお金を目的別、時間軸別(短期・中期・長期)に分類し、それぞれに適した方法で貯蓄や投資に振り分けることが重要です。短期的なお金は流動性の高い預金で準備し、中期的なお金は確実性の高い金融商品で準備し、長期的なお金は収益性を活かして投資するというように分けると良いです。

以上のポイントを参考にして、自分の状況や目標に合わせて貯蓄と投資のバランスを設計してみることがよいでしょう。

以上が、ググって見つけられる、よくある資産形成、資産運用の紹介です。どれも、その通りだと思います。しかし、生活者の目線では、次のような感想を持たれるのではないでしょうか?

- 「・・・で、何をすればいいの?」

- 「面倒くさい!」

- 「自分はやらないといけないの?」

- 「とりあえず、今じゃない、先送り」

- 「この先どうなるのか漠然と不安」

- 「・・・だけど踏み出せない」

これらを踏まえて、失敗しない「お金の守り方・殖やし方」9つのステップをご案内します。

失敗しない「お金の守り方・殖やし方」

9つのステップ

ステップ1

「家族を含む資産全体の状況や資産運用の目的を確認する」

ご自身の投資経験や税制優遇制度の利用経験などを振り返り、金融知識や投資への理解度を自分なりに客観的に理解します。

相談者Aさんの気づきは、最近のニュースをきっかけに、将来の年金制度への不安、今後は、収入が増えないかもしれないという推察から、老後の生活費が賄えるのか、資金が枯渇しないか不安になったとのことです。

「新NISAが始まることは知っていたので、資産運用を考え始めた。」という段階です。

住宅ローンは返済中です。子ども2人の進路は、「私立大学を目指したい。」と明確になっています。直近の教育資金の不足分の備えと、ゆとりある老後の生活資金つくりのために資産運用に取り組みたいと考えられています。

40代、共働きで、世帯収入800万円は世帯年収の平均値よりは高いですが、今後のライフイベントへの出費を考えると、決して余裕があるレベルではなさそうです。

今の状況を整理します。

- お金の全体の状況を見える化します。

- 将来の夢を言語化します。

具体的な内容

- 家族構成、懸念事項、課題、将来のライフイベントを書き出す。

- 金融資産の棚卸しのために

- 銀行や証券会社の資金残高、保有商品の概要がわかるもの(運用報告書、WB残高照会の一覧、通帳のコピーなど)

- 契約している生命保険の商品の概要がわかる資料(保険証券、保険設計書、パンフレットなど)

- 保有している不動産の物件の概要が分かる資料(販売図面、売買契約書、固定資産税課税明細書など)

- 住宅ローン返済予定表

- 源泉徴収票、確定申告控え

- ねんきん定期便

- 企業年金・退職金に関する情報がわかるもの

- 今までの金融機関の使い方、作ってきた背景など

- 使い分けの内容(給与振込口座、決済口座、貯蓄口座など)

- 家計管理のやり方(ご夫婦の負担割合、役割分担や決済方法など)

- 企業型確定拠出年金DC、確定拠出年金(iDeCo)、NISAなどの税制優遇制度の活用の有無

- 投資の経験レベル、資産運用に関する興味、関心度、理解状況はどうか

- 保有している金融商品の内容の理解レベルはどんなレベルだと思いますか?

- キャッシュフロー計算書を作成する場合に追加で必要な情報など

- 収入関係

- 退職金(受け取り時期、金額)

- 退職後の収入(再就職予定や期待される収入金額)

- その他の見込まれる収入(不動産家賃収入、配当金など)

- 支出関係

- 生活費(食費、日用品、通信費、水道光熱費などの合計)

- 住まいの費用(管理費、修繕積立費、固定資産税など)

- 教育費(私立受験の予定、大学進学のコース)

- 定期支出(旅行費、自家用車関連費、趣味の支出など)

- その他見込まれている支出

- 収入関係

可能な限り客観的な情報、資料を整えていきます。同時に、これらの結果になった(そのようにした)目的も改めて振り返っておくとよいです。目的が不明確なモノが見つかればそれは、「使途不明金」の枠に仕分けておいて、後ほど利用方法を決めます。

時には、複数の金融機関を利用している状況なのに、それぞれの使用目的があやふやだったり、まったく使っていなかったり、収支が把握できていなかったり、ご結婚された後の名義変更を忘れていたり、さらには、その口座からサブスク利用料の引き落としがあって、未払いになっている、なんていう状況も発見できます。CICといわれる、割賦販売法および貸金業法に基づく指定信用情報機関にマイナス情報が登録されているかもしれません。

現在の収入・支出について把握したうえで、保有している資産と負債のバランス、将来の収入・支出についても、見込み額を計算していきます。いわゆる「キャッシュフロー(CF)計算書」を作成します。

会社経営で言えば、「損益計算書」と「貸借対照表」「CF計算書」を使って会社の現状を明らかにしていくアプローチと同じです。会社では仕事なので真面目に取り組まれているのに、ご自身については、まったく整理されていない人がほとんどです。もしかして、経営者のあなたは、いかがでしょうか?

相談者Aさんの場合、家計の主な収入源は、夫となり、現状は黒字で家計が回っている。保有している金融商品は預貯金のみ。教育費の備えのために学資保険に加入している。今後の資金計画を考えていく上でポイントになるのは、受け取るタイミングの金額である。

投資の知識はこれからの勉強が必要でしょうが、iDeCoや、新NISAに関心を持っていること、情報収集が嫌いではないのであれば、「お金の学び」は継続していくとよいです。

老後の生活については、定期的な国内旅行を考え、ゆとりある生活を送りたいというイメージを描いておきましょう。本当にゆとりができれば、海外旅行やシニア向けマンションへの住み替えも追加しておくとよいです。

ステップ2

「保有資産、家計キャッシュフロー、ライフプランについて整理します。」

~「住宅ローン返済と運用のどちらを優先するか?」2つの選択肢のメリットとデメリット~

CF計算書を作成してみると、現在価値で、将来の状況を見通すことができます。相談者AさんのCF計算書をみたところ、預貯金と年間の収支の状況から、この時期のプラス分を運用に振り分けることが可能だとわかりました。少しずつでも、早く資産形成に取り組み始めることが大事です。

住宅ローン返済と運用のどちらを優先するかは、多くの方が悩むポイントでしょう。現状の資金繰り次第ではあるのですが、「それぞれのメリット・デメリットを確認した上で、判断をします。

少し住宅ローンの周辺の状況を確認してみます。

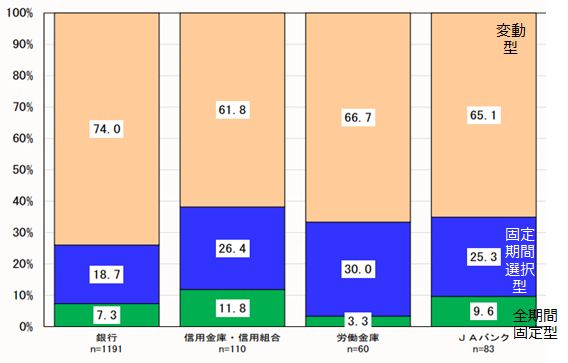

- 世の中は変動金利一色になっている

上記の住宅金融支援機構が行っている調査結果では、変動金利を選択された方は、90%で、残りの10%が全期間固定金利を選択したことを示しています。借入先別で見ると、銀行では、74%が変動金利を選択されていて、労働金庫で全期間固定金利を借りている方は、3.3%と圧倒的に少なくなっています。生活者の目線から、このデータが示す結果は、ずれているように感じます。

住宅金融支援機構「住宅ローン利用者の実態調査【住宅ローン利用者調査(2022年10月調査)】

また、実際に変動金利と固定金利におけるローン残高の比較を計算してみると、例えば、変動金利0.55%と固定金利1.75%では、1年では、15万円程度、10年経っても120万円程度の差になります。この差と変動金利が上昇し、返済額が高騰するリスクを比べると、住宅ローンの返済額変動のリスク回避になっているとは言えないレベルだと思います。

様々な金利変動の条件でシミュレーションをして、「最後まで返済できる自信」と比較して判断していきましょう。自信が持てなければ、固定金利を選択して、返済できる金額を計算し、その額を前提に、住宅計画の方を見直していくことをオススメします。また、インフレの状況では、仮に、毎年2%のインフレ率であるなら、支払額を契約時に固定できる固定金利の方が、実質返済する貨幣価値としては、2%ずつ減額していくので、実質価値で考えて選択するというのもあります。

- 繰り上げ返済はするな?

定期返済のほかに上乗せして返済することを繰り上げ返済といいます。返済額は、全て元金返済に充当されるため、ローン残高を減らすには効果的です。ちなみに、繰り上げ返済には「返済額軽減型」と「返済期間短縮型」の2つがあります。

- 返済期間短縮型

繰り上げ返済後にも毎月の返済額は変えずに繰り上げ返済した分の期間を短縮する方法です。繰り上げ返済は早ければ早いほうが利息軽減効果が大きくなる方法です。借り入れから数年で繰り上げ返済を計画できるのであれば、そもそもの借入金額を予め減額できないか、CF計算書を作成して資金計画、住宅計画を準備しておくほうが経済的です。

繰り上げ返済は、銀行などの収入源の利息収入を減らすことになりますから、借り入れした金融機関に繰り上げ返済の相談をすると、繰り上げ返済より、手数料利率の高い有価証券の営業を受けることになりがちです。現在は、店舗をもっている金融機関で有価証券を購入するのは、手数料が高い傾向が強く、購入前に十分な比較が必要です。繰り上げ返済と本来の投資信託等による資産運用との比較をするのであれば、投資運用をする前提条件(安い手数料の商品を選択できるかなど)を整える必要があります。バーター(抱き合わせ)購入は避けて「混ぜるな危険!」です。

- 住宅ローン減税が減ってしまう?

「当初13年間は住宅ローン減税でローン残高の0.7%が返ってくる」というものです。繰り上げ返済をしてローン残高を減らしてしまうと、この減税額が数万円減ってしまうということを指摘しています。

しかし、繰り上げ返済による利息軽減効果を含めると、減税額と比べかなり大きな軽減になりますから、しっかりシミュレーションします。

- 団体信用生命保険があるから繰り上げ返済はもったいない!

債務者に万が一(亡くなる)のことが起きた場合、住宅ローン返済が消滅するということに期待する指摘です。しかし、逆に亡くならなかった場合は、当然、当初の予定通りの利息を支払わなくてはなりません。

一方で、ローン返済の時期によって、ニュアンスがかわります。

前半では、繰り上げ返済による利息軽減効果が大きいのですが、後半では、その効果は小さくなります。後半では債務者は高齢期になっていて、文字通りの「団信があるのにもったいない」という意味が価値をもつようになるでしょう。

- NISAやiDeCoで運用した方が得でしょ?

「手元の資金を繰り上げ返済に使うなら、投資信託に回したほうが効率が良いよね。」とよく言われます。住宅ローンは、固定金利で2%付近、変動金利で0.5%程度の負担なので、5%以上の高利回りを期待して運用したいところです。

仮に、100万円の繰り上げ返済における利息軽減効果を投資に対する利益とみなした場合(借入金額3,000万円、元利均等返済、返済期間35年、金利1.76%の場合)35年間で得られた利息として計算してみると、年平均利回りは1.7%になるようです。

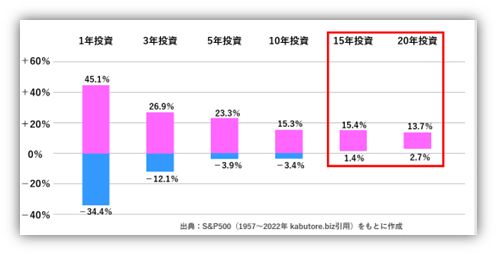

2024年から開始される「新NISA」をしっかり学んで、適切な証券会社、商品を選択して「つみたて投資」をして、15年程度放置することを計画していけば、5%以上の利回りは期待できるレベルだと思います。

- 住宅資産の持ち方は多角的に考えて

これから住宅を入手する計画を立てる場合は、多角的に検討をしていきます。マクロ的な視点から、人口減少の歯止めは効いていません。今後圧倒的な速さで日本人が減少していきます。一方で、日本政府は海外からの移民を増加させていく計画をもっているようです。日本人は減り、外国人が増える。その前提で、個人の大きな資産である住宅の持ち方を考えていく必要があります。

まずは、現在の資金、収入、今後の収入の変動の見通し、子供の数、教育計画など、住宅を購入するタイミングをどのように設定するかを中期的な視点で試算することが重要です。

住宅は不動産です。その選択次第では、将来の「富動産」になるのか、「負動産」になってしまうのかは大きな違いです。

不動産を考える優先順位は、人によって異なるでしょうが、一般的には以下のようなものが揚げられます。

- 予算:購入する不動産の価格や、ローンの金利や返済期間など、自分の財務状況に合った予算を設定することが重要です。

- 立地:不動産の場所や周辺環境は、生活の利便性や快適さに大きく影響します。通勤や通学、買い物やレジャーなど、自分のライフスタイルに合った立地を選ぶことが必要です。

- 間取り:不動産の広さや間取りは、家族構成や将来の計画に応じて変わるかもしれません。自分のニーズや希望に沿った間取りを探すことが大切です。

- 設備:不動産の設備は、生活の快適さや安全性に関わります。水道や電気、ガスなどの基本的な設備はもちろん、防犯や防災、エコなどの付加的な設備もチェックすることが望ましいです。

- 将来性:不動産は長期的な投資です。そのため、将来的に売却する可能性や価値変動のリスクを考慮することが必要です。不動産の需要や供給、景気や法律などの市場状況を把握することが重要です。

以上が、自宅用の不動産の購入計画を作る場合の一般的な優先順位です。

たくじ@FPエンジニアの目線では、折角、投資するのですから、「富動産」を手に入れるための順番をお伝えしたいです。そうすると、最優先するのは、「立地」です。もちろん駅近の条件を加えると価格は高騰してしまいます。しかし、土地、中古物件を探す場合は、「立地」と「将来性」から検討を進めていくとよいと思います。

次に、「予算」です。「最後まで返済できる自信」と比較して、返済計画をつくりましょう。最近は、築浅の中古マンションを購入して、住みながらリノベーションを図り、資産価値を挙げていくことをライフスタイルとして取り組まれる方も増えています。「立地」と「将来性」をしっかり考えた上であればとても良い選択だと思います。

地方の政令指定都市でよく見られるのは、郊外の新興住宅地です。約30年くらい前にかなりの大型の宅地を多数開発していました。当時、この住宅地を購入した人たちの考え方は、「最適なバランス」だったと思います。優先順位は、「返済できる額」「将来性」「間取り(子育て優先)」「趣味優先の立地」をバランスさせた選択だったのではないでしょうか。

こうした結果、今後20年程度の間に起きてくることは、「引き継ぐ人がいない負動産となった郊外の空き家」が急増する。です。住む子どもたちはいない、売りたくても買う人がいない。中古住宅の維持(空気の入れ替え、老朽化対応メンテナンス(上下水道、屋根、壁修繕など)、管理のために掛かる費用(草取り、自然災害対応、不法居住対策など)が想像以上に高いため、ますます、負動産化が進むことが予測されます。

一家の主として「自分(家族)が求める家をオーダーメイドで建てたい!」という気持ちは十分わかりますが、その気持はぐっと抑えて、将来、十分な資金を作って、子どもが独立した後に、「終の棲家」を作るという考え方も一考の余地があるのではないでしょうか。

~「家計キャッシュフロー、ライフプラン」について~

なにはともあれ、「家計簿」を3ヶ月つけてみましょう。例えば、携帯電話アプリの「Money Forward ME」をダウンロードし、様々な金融機関と連携をさせることで、家計資産のリアルタイムでの見える化が完成できます。なんとなく不安な状態をクリアにしていくには、現状の数字を見える化することは必ず必要になります。

次は、「ライフイベント表」などを使って、これから家族に起きるであろうイベントを年表形式で表現してみます。この作業は、ご家族全員で行うことをオススメします。この作業は、家族の将来について、どんな考えを持っているのかを聞き出す絶好の機会になります。わいわい、がやがや家族で「夢」を語っていきましょう。この「夢」を実現するための「目的」と「現状」とのギャップを「目標」として、それを達成する「資産形成の手段」を選択していけばよいのです。

ステップ3

「投資方針の策定」

「投資のイメージをつかんで、リスクについて理解する」

資産運用を始めることを「決意」しましょう。商品選択は、まだまだ後でよいです。

「資産運用を始める決意」をしたら、次は、「行動」です。「お金の勉強」にゴールはありません。できるだけ早く取り組むことは、重要ですが、「学んでから行動」と考えると、いつまでたっても「行動」はできません。なぜなら、「お金の勉強」に終わりはないからです。

では、なにから取り組めばいいのでしょうか?

それは、「投資のイメージ」をつかむことと「リスクの理解」です。

相談者Aさんのように、老後に備え、長期スタンスで資産形成をしていくのであれば、「価格変動を利用してリターン獲得を目指す投機的な短期投資ではなく、長期的に価値が上昇していく資産にリスクをコントロールしながら投資していくことの重要性と有効性を理解していきましょう。

- 投資のイメージをつかもう

「つみたて投資」は、「未来のお金」の投資法と言われます。「限られた収入を 有効活用して将来の資産設計をしていくのに役立つ投資」です。この「つみたて投資」を理解することから始めます。この「つみたて投資」の理解が深まれば、実際につみたてNISAで投資信託を購入した後の、「心の安定度合い」がまったく異なります。「つみたて投資」のポイントは、以下のようになります。

- 投資商品の成績と、投資の成果は一致しないのです。

- 一括投資する余力があっても、選択したい投資法です。

- だれでも取り組めるのに、積極的な勧誘は今までは、なかった 投資です。(金融機関は儲からないから?)

「つみたて投資」の代表的な特徴を図解します。詳しくは、星野泰平氏の本をご確認ください。

- 税制優遇は「お得なクーポン」

- 遠くの資金ほど早くはじめる

- やっぱり量が効く

世の中には、様々な投資商品、投資方法があります。何度もお伝えしますが、株式市場の未来をいくら予測しても「絶対」はありません。「必勝法!」はありません。この記事で「つみたて投資」をご紹介する意図は、「ストレスフリーな資産形成」を実現できる手段として「優れている」とわかっているからです。金融庁にも多くの解説情報が出ていますので、詳しく学びたいと思われた方は、SNSより先に、これらの情報にアクセスして学んで欲しいと思います。

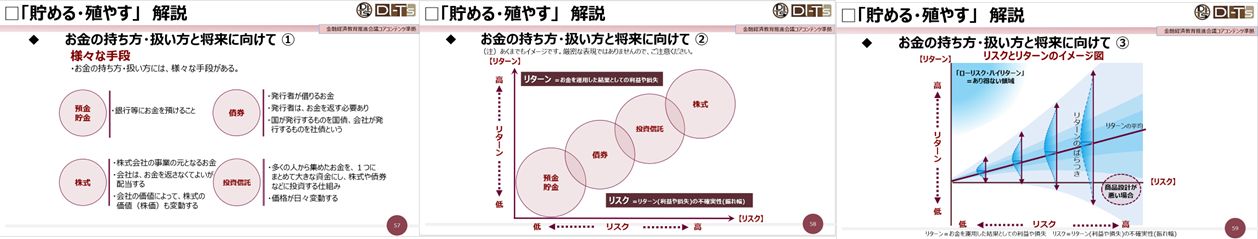

- リスクについて理解しよう

リスク許容度は、「精神的なリスク許容度」と「経済的リスク許容度」について知っておくとよいです。経済的リスク許容度は、CF計算書を作成することで見通しが付きます。一方で、日本人は、「精神的リスク許容度」の方を重視する傾向があります。なにせ、「マイナス(ー)」にプラス(+)の3倍のインパクトを感じてしまうそうです。

リスクについても図解します。

- お金の持ち方・扱い方には、様々な手段がある。

- 投資商品のイメージをリスクとリターンで表します。

- リスクとリターンのイメージを掴みます。

「リスク」は一般的なイメージの「危険度」ではありません。ここでいう「リスク」は、「リターンのばらつき」を指します。リスクが高いということは、リターンのばらつきが大きいすなわち、大きくプラスにもなるけど、大きくマイナスにもなる可能性がある。というイメージです。

相談者Aさんのケースでは、預貯金の500万円の半分程度は、運用にまわしても良いと言えますが、投資初心者という観点から、精神的リスク許容度を掛け合わせると、半分は負担が大きいであろうと想像がつきました。

最終判断は、ご本人がされるわけですが、リスクについては、最初の段階で夢を見るのではなく、現実をCF計算書をつくって、冷静に見つめ、自己の許容レベルを測っていけるようにします。リスクを受け入れることが難しいと思う人は、無理に投資をしなくてもよしとして、収入を増やす(副業)、節約等支出をコントロールするという方向性を考えていくと良いでしょう。

ステップ4

「投資する資産の範囲を決定しましょう」

「安全資産とリスク資産の割合を決めましょう」 運用に回す「リスク資産の額でリスクをコントロールする方法」を知ろう!

リスクの考え方や、ご自身のリスク許容度のイメージがつかめたら、具体的に投資する資産の範囲を決定します。個人がリスクを適切にコントロールしていくには、「投資金額でリスクを調整していくやり方が特に投資初心者にとっては負担が少なく、手間がかからない方法」です。

特に、株に◯%、債権に△%というようにリスク資産の中身の配分は、「正解」がないため、相場の状況に合わせたリバランスなども難しいです。資産形成の負担を軽減するには、日常の生活資金、緊急避難資金、短期のライフイベントの準備金のような手元資金を確保し、そのコップからあふれる資金を安全性の高い運用に回せるリスク資産を選択していくとよいです。「決めた積立額で収支が難しくなった場合」でも、つみたて投資の額で調整することで対処します。

金融庁教育資料遵守資料

例えば、上のような表にご自身の状況を反映させて、資産運用の期間のイメージ、資産形成志向を理解していくとよいと考えます。

ステップ5

「資産配分(アセットアロケーション)のご提案」

「長期・つみたて・分散」投資を基本にして、資産配分は、資金が殖えてから決めましょう。

資産を積み上げていくには、「長期・つみたて」が有効です。長期の資産運用では、必ず下落時がありますので、そこで「止めてしまわない資金」で始めることが重要です。

初心者の方が投資を始めたばかりの頃の資金が小さい間は、リスクに対してリターンの高い、株式投資に集中して、種となる資金を殖やすことが、その後の資産形成には有効です。つみたて投資を初めて、株式投資に興味を持ち、学びを続けることで、許容できるリスクの幅が広くなります。そうなってから、リターンを狙っていく順番です。年齢が若い内は、人生での挽回が効きますから、30歳代の間は、つみたてNISAもiDeCoも、株式に100%注力してもよいと考えられます。

投資期間とリターンの例

投資期間と資産配分の例

ステップ6

「資産配置(アセットロケーション)のご提案」

税制などを考慮して利用する口座を使い分けよう

教育資金や住宅購入、または、老後資金か。優先順位を決めて、口座への振り分け額を決めます。

次に、つみたて投資の運用商品を決めたら、目的にあった金融機関や、利用口座を決めていきます。そのポイントは、

- 税制上の優遇が受けられる「つみたてNISA」や「iDeCo」を活用する

- これから始めるなら「保有資産や投資額に関係なく」非課税のメリットがある口座を活用する

- ライフイベント、ライフプランに合わせた利用を図る

例えば、教育資金が想定以上に必要になるとわかったとき、学資保険などですでに準備されている資金では、足りなくなるケースに備えるならば「教育費がかかるピーク時に家計収支が赤字にならないレベル」を目標にして、つみたてNISAを優先して活用し、iDeCoのつみたては適正額に調整していきます。

また、老後資金を優先するなら、原則として60歳まで資金を引き出すことができないiDeCoを仕組みとして利用して、掛け金の上限を確認して、投資額を決定します。まずは、ご夫婦でつみたてられる上限金額を確認してから、止めることなく継続できる金額でスタートしてみよう。

ステップ7

「投資商品の選択」

具体的な商品を選択します。その商品をできるだけ低い手数料で、購入できる口座を開設できる証券会社を決めます。

つみたてNISAとiDeCoへの運用資金の振り分けが決まったら、その資金で購入する商品を選択します。NISA、iDeCoを別の証券会社の口座で購入することも可能です。考えていく優先順位はこの順番です。

- つみたてする資金の育てる場所を考える。(アメリカ、全世界、日本、インド、その他の市場)

- SBI証券、楽天証券などの「つみたてNISA対象商品」から選別する

- 選別、確認する指標は、「手数料体系と比率」「純資産額」が代表的です

- 各ファンドの販売用資料、月次リポート、目論見書などを参照します

- 選択した商品を購入できる証券会社に口座を開設する

- つみたての支払い方には、クレジットカード支払い、月払い、週曜日指定払い、毎日払いなど証券会社毎にバリエーションがあるので、使いやすいパターンを設定する

- ポイントを利用している方は、ポイントサイトからの手続きのルートを上手く選択して仕組みを作ると、かなり大きなポイントを入手できる仕組みがあります

- 手間を掛けずに、長期で、資産運用に取り組むなら、投資資産の中での配分を気にするよりも、安全資産(預貯金、元本確保商品、金など)とリスク資産(有価証券など)の割合でリスクを調整する

例えば、「ハピタス」⇨「SBI証券口座開設」⇨「VISAゴールドカード作成」⇨「SBI証券でつみたて投資の支払いをVISAカードで行う設定をする」というルートを順番に行うと、かなり大きなポイントを手にすることが可能です。

2023年11月1日時点では、ハピタスからSBI証券、新規口座開設+入金で7,000pt、三井住友カードゴールド、新規カード発行で6,000ptが受け取れます。SBI証券確定拠出年金資料請求+新規口座開設で、3,500ptを受け取れる内容を展開中です。

👈ハピタス登録は、こちらから!

◯「ハピタスに登録する」

◯「SBI証券口座を開設する」

◯ 「三井住友カードゴールド(NL)をつくる」

◯ 「連携させてつみたてNISAを開始する」

いよいよ、投資信託の商品の選択です。たくじ@FPエンジニアとしては、制約上、具体的な商品のご案内は出来ません。ここでは、今人気の商品をご紹介します。

- 迷ったら「S&P500」連動の商品を選択する by 投資の神様「ウォーレンバフェット氏」

①SBI・V・S&P500インデックスファンド

②SBI・V・全米株式インデックスファンド

③SBI・V・全世界株式インデックスファンド - SBI証券、住信SBIネット銀行、あおぞら銀行(円普通預金(BANK口座限定 年 0.2%:緊急避難資金の置き場所)

- 住友VISAゴールドカードで支払い、Vポイントゲット!

- ※楽天経済圏にお住まいの方は、楽天証券でOK

①eMAXIS Slim米国株式(S&P500)

②楽天・全米株式インデックス・ファンド

③eMAXIS Slim全世界株式(オールカントリー)

ステップ8

「実行のサポート」をしてくれる伴走者を選びます。

運用をスタートするまでの手続き、仕組みづくりをサポートしてもらうことで、効率よく仕組みができます。

「投資の初心者の中には、証券総合口座開設の入り口で、専門用語がわからず、つまずいてしまう人も多い。」

投資する金融商品が決定したら、運用をスタートするまでの実行のプロセスについてサポートをしてもらいます。つみたて投資は、ほったらかしで、長期に継続することが重要ポイントです。そのためには、できるだけ購入工数を少なくしておくことが必要です。そのために自動で定額を証券会社口座や目的別口座に振り替えできるようなサービスを含めて、仕組みづくりがなにより大切なんです。

相談者Aさんのように、現役世代で、仕事・育児に忙しく、面倒なことは後回しになりがちです。また、「今」に「全力」を注いで生きている方は、余計なところに使う時間がありません。ですから、信用のあるFPを選択していただいて、確実に伴走してもらう選択も重要です。その結果、相談者Aさんの選択は、以下になりました。

- 商品は、S&P500指数連動型を選択した。

- 証券会社は、SBI証券を選択された。住信SBIネット銀行との連携、住信SBIネット銀行のメリットを含め、メインの銀行を変更していくことも検討された。

- SBI証券のS&P500連動型の商品としては、「SBI-SBI・V・S&P500インデックス・ファンド(愛称:SBI・V・S&P500)を選択された、手数料もかなり少なく、純資産額も大きかった。

- 今後も世界経済は、成長する、その成長を牽引するのはアメリカ、株式時価総額の42.1%は、アメリカが占めていることなどを学び決定された。

- つみたて方法は、ポイントサイトから、クレジットカードと証券会社口座(ネット銀行口座も)の開設を行い、クレジットカードによる毎月支払いを設定した。

- つみたて金額は、作成したCF計算書をもとに、決定された。

- 今後ライフイベントの変化に応じて、金額の調整を行うこととされた

- ご不明な点は、弊社にお問いわせをしていだだき、サポートさせていただく(各項目の設定背景、プロセスについては、個別にお問い合わせください。)

ステップ9

「アフターフォローこそ、お任せください」

資産運用を開始した後に起きることをフォローいたします。退職前などライフプランが大きく変わるときには、再度のご相談をしていただけると安心です。たくじ@FPエンジニアは、「基本的には、お客様が自立してライフプランニング、資産管理・運用ができるようになっていただきたい。」と考えて、「自分でつくるライフプラン実力アップ講座」を開催しています。前提となるライフプランが変わった際には、早めにご相談していただけるとよいと思っています。

特に、退職後は年金の受け取り方や運用資産の取り崩し方など検討項目が多くなります。「老後は手元に5年分くらいの生活資金を持っておく」というイメージで、定期売却サービス(定額、定率など証券会社により異なる)を活用して、取り崩すなどの方法を使っていきます。

ちなみに、相談者の再度のご相談になるきっかけは、以下のようなケースがあります。

- 教育費が必要になった

- 家族構成が変わった

- 住宅購入を検討したい

- 親が介護状態になった

- 失業して収入が変動した

- 起業を計画したい

- 退職予定まで、あと5年になった

一度CF計算書の作成に取り組んでおくと、ライフイベントの変化の際に、シナリオを変更して、ベターな方向性を見つけることは容易いです。「今」少しがんばって前に進んでおくと、ゆくゆくどんどん楽になっていくことは間違いありません。

まとめ

いかがでしたでしょうか?「失敗しない『お金の守り方・殖やし方』9つのステップ」をご紹介しました。この9つのステップを一つずつクリアしていただければ、「失敗しない」と言い切れます!と本心で思っているのですが、資産運用を株式市場で行うことになりますから、「絶対」はありません。短期では、暴落、中期では伸び悩みなど、様々なことが起こります。「戦争」「自然災害」「天変地異」は、予測できません。あくまで統計的な確率的な視点で整理すると、「つみたて投資」は、最低「15年」は続けてください、できれば、「20年」。そうすると「元本割れ」のリスクは小さくなると言えるのです。しかし、資金が必要なタイミングと、株式の短期の値動きによっては、期待しているリターンが得られないこともある。という認識だけは、忘れずに、取り組んでください。(元本確保でリターンが確約できる商品もあります。)

今後日本では、増税メニューが目白押しです。「これからも何もしない」ということは、あなたの稼いだ資金を問答無用で、税金として国が吸い取っていきます。自己防衛できる手段として、つみたて投資を理解して、できるだけ早く始めることが必須の対策行動です。

最後に

「何も知らない」 「取り組む時間がない」 「理解できるかわからない」 「信用できるかが不安」など「日本人は心理的なブロックがかなり厚い」ことは、すでにわかっています。

そこを乗り越えるお手伝いから伴走していきます。

ポイントサイトのご案内、口座開設の手順、クレジットカード作成の手順で疑問があればお問い合わせください。個別のLINE、対面、オンラインでの画面共有しながらサポート・フォローいたします

「つみたてNISAを始めたい!」

これだけ決意されたら、お問い合わせください。

👈公式LINEから「お友だち」になっていただけると、各種情報へのアクセスが手軽です。

特定の企業に属さず「必要としている人に必要なモノをお届けしたい」を第一にチーム体制を活用して多面的にアドバイスを行います。初めての人にも平易な言葉で分かりやすい説明をするスタイルに定評がある。